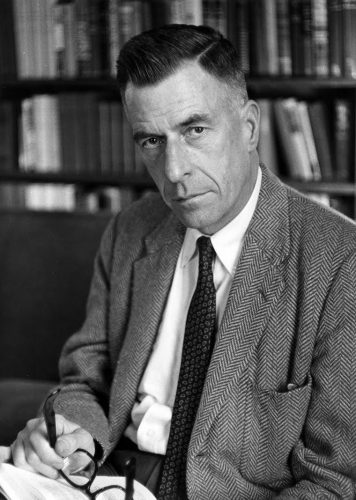

Дж. К. Гэлбрейт. Великий крах 1929 года

Гэлбрейт, Дж. К. Великий крах 1929 года. Минск: Попурри, 2009. — 256 с. — ISBN 978-985-15-0779-1.

Книга крупного американского экономиста, представителя институционального подхода и кейнсианства, защитника принципов социального государства и редкого остроумца. Это именно Гэлбрейту принадлежит бессмертная формула «При капитализме человек эксплуатирует человека, а при социализме все происходит наоборот».

В популярной книге «Великий Крах» Гелбрейт пытается разобраться в механизмах запустившего Великую Депрессию Черного Четверга 24 октября 1929 года.

Гэлбрейт показывает, что глубинной основой кризиса было то, что весь Век Джаза с его процветанием касался лишь буржуазных групп, в то время как аграрный сектор США был тяжело недофинансирован, а зарплаты рабочих почти не росли — все пенки с прибылей от продаж технологичных товаров как автомобили, радиоприемники и т.д. снимала лишь экономическая верхушка.

Эта верхушка ударилась в бездумную и нерациональную финансовую спекуляцию, наглядно доказав, что фондовый рынок не является индикатором состояния экономики. Точнее он отражает его с таким опозданием, что практически бесполезен — все успевают уже вложиться в спекуляции и разориться.

Игроки Уолл-Стрита, обеспечив доступ к «дешевым деньгам» ФРС организовали бесчисленное множество финансовых пирамид, в которые заманивали наивных и неосведомленных инвесторов. Впрочем даже крупные финансовые менеджеры успевали запутаться так, что выпутаться так и не смогли.

Даже после начала падения промышленных индексов, а первые признаки рецессии появились и еще раньше, раздувание спекулятивного пузыря не останавливалось. Все зарабатывали на подъеме, поэтому никто не хотел видеть краха даже вплотную.

Людей подталкивали к тому, чтобы они брали кредиты на биржевую спекуляцию. Фактически человеку не принадлежали ни деньги, ни акции, все это принадлежало банку и брокерской конторе. Все на что рассчитывал рядовой лох-не-мамонт — это на прибыль с маржи, которую обеспечивал только непрерывный рост акций. Все аналитики убеждали в этом непрерывном росте, хотя это была авантюристическая ложь.

«Люди толпами покупали акции в долг. Им хотелось заработать на повышении их курсовой стоимости, не обременяя себя всеми обязанностями собственника. Эти заботы брали на себя, в первую очередь, банки, которые стремительно наводняли кредитами всю страну и даже их ближайшее окружение. То, что все финансовые учреждения Нью-Йорка с радостью предоставляли займы под эти цели, не должно никого удивлять. Как ни парадоксально, но кредиты, выдаваемые на спекуляцию биржевыми активами, считаются одними из самых надежных инвестиций. Они обеспечиваются не только акциями, которые в обычных условиях обладают хорошей ликвидностью, но и маржей. Кредитор может в любой момент вернуть себе деньги. В начале 1928 года эти надежные кредиты, лишенные всякого риска, выдавались под 5 процентов. Хотя 5 процентов можно считать отличным доходом, на протяжении всего 1928 года процентная ставка неуклонно росла и на последней неделе года достигла отметки в 12 процентов. И при этом кредит все же оставался абсолютно надежным.

Эта ставка стала предметом оживленного обсуждения в Монреале, Лондоне, Шанхае и Гонконге. Люди повсюду приходили к убеждению, что 12 процентов — это совсем неплохая прибыль. На Уоллстрит стало стекаться золото со всего мира, чтобы поучаствовать в этой игре. Крупные корпорации также сочли эти доходы весьма привлекательными. Разместить свои капиталы под 12 процентов было выгоднее, чем использовать их для традиционного производства. Некоторые фирмы решили отказаться от развития производственной деятельности, которая доставляла только хлопоты и головную боль, и вместо этого заняться финансовыми спекуляциями. Они начали переводить излишки своих оборотных средств на Уолл-стрит.

Но деньги можно было заработать и еще проще. В принципе, нью-йоркские банки могли брать деньги взаймы у Федеральной резервной системы под 5 процентов и выдавать их в виде кредитов на широком рынке под 12 процентов. На практике именно так и происходило».

В основу спекулятивных биржевых схем легло создание матрешки из трастов, использующих эффект финансового рычага.

«Принцип рычага в инвестициях таков же, как и в физике. Даже незначительное движение вблизи точки опоры преобразуется на конце рычага в значительно большее. В инвестиционном трасте эффект рычага достигается за счет выпуска облигаций, привилегированных и простых акций, выручка от которых идет на приобретение портфеля ценных бумаг (как правило, простых акций других компаний). Если стоимость приобретенной акции возрастает (а именно в расчете на это и проводится вся операция), то стоимость выпущенных трастом облигаций и привилегированных акций обычно не изменяется15. Эти ценные бумаги обладают фиксированной стоимостью, которая определяется размером получаемого от них дохода. Практически весь прирост стоимости инвестиционного портфеля приходится в результате на простые акции траста, которые резко поднимаются в цене.

Давайте возьмем для примера инвестиционную трастовую компанию, основанную в начале 1929 года и располагающую капиталом в размере 150 миллионов долларов (вполне приличная сумма по тем временам). Предположим, что одна треть этого капитала получена от продажи облигаций, вторая — от продажи привилегированных акций, а третья — от продажи простых акций. Эти 150 миллионов инвестируются в ценные бумаги других компаний, и к середине лета стоимость инвестиционного портфеля возрастает на 50 процентов.

Общая сумма активов достигает 225 миллионов долларов. Облигации и привилегированные акции траста по-прежнему оцениваются в 100 миллионов долларов, хотя доходы по ним возрастают. Если предположить гипотетическую ситуацию, при которой трастовая компания будет ликвидирована, то обладатели ее облигаций и привилегированных акций смогут претендовать на получение активов в сумме не более 100 миллионов долларов. Оставшиеся 125 миллионов приходятся на обладателей простых акций. Другими словами, общая стоимость акций возрастает в этом случае с 50 до 125 миллионов долларов, то есть на 150 процентов, хотя прирост общей стоимости активов траста составляет всего 50 процентов.

Такова магия рычага, но это еще далеко не все. Если бы простая акция траста, столь чудесным образом повысившая свою стоимость, находилась в инвестиционном портфеле другого траста с таким же плечом рычага, то рост стоимости акции второго траста мог бы составить 700—800 процентов при общем увеличении цены активов на 50 процентов. И так далее…

В результате Комиссия по ценным бумагам и биржевой деятельности предъявила одному из самых ярых проповедников эффекта рычага Гаррисону Уильямсу обвинение в том, что он оказывал существенное влияние на объединенную систему предприятий, состоящую из инвестиционного траста и холдинговой компании, которая в 1929 году имела рыночную капитализацию в размере около миллиарда долларов16. Вся эта структура была первоначально построена на небольшой фирме «Central States Electric Corporation», стоимость которой в 1921 году составляла всего 6 миллионов долларов17. Эффект рычага был также основным фактором поразительного роста «American Founders Group». Первый из членов этой семьи инвестиционных трастов был основан еще в 1921 году. Этот проект оказался неудачным. Его руководителю так и не удалось поднять предприятие с колен, и оно подошло к грани банкротства. Однако на следующий год один из его друзей вложил в дело 500 долларов. На этот скромный капитал они основали второй траст, и обе компании начали совместную работу. Публика восприняла ее благосклонно, и в 1927 году к двум компаниям добавилась третья. Общими усилиями они продали ценных бумаг на общую сумму в 80 миллионов долларов. И это было только начало. В 1928 и 1929 годах развитие «Founders Group» приобрело взрывной характер. Акции росли в цене неслыханными темпами. Были организованы новые фирмы, и к концу 1929 года группа состояла уже из тринадцати компаний.

Самая крупная из них — «United Founders Corporation» — располагала активами на сумму в 686 165 000 долларов. Рыночная стоимость всей группы оценивалась более чем в миллиард долларов. Пожалуй, это самая крупная сумма, заработанная на начальном капитале всего в 500 долларов. Из этого миллиарда примерно 320 миллионов долларов представляли собой внутрихолдинговые инвестиции, которые одна из компаний группы вкладывала в активы других. За счет этого создавался эффект рычага. Благодаря этой длинной цепочке участия одних компаний в делах других весь прирост капитализации группы сосредоточился в росте курсовой стоимости их акций.

Однако, как показали дальнейшие события, рычаг может действовать в обе стороны. Не все ценные бумаги, которыми оперировала «Founders Group», могли пережить депрессию и уж тем более демонстрировать способность к бесконечному росту. Спустя несколько лет выяснилось, что в инвестиционном портфеле компании находятся 5 тысяч акций фирмы «Kreuger and Toll», 20 тысяч акцией «Kolo Products Corporation» (фирмы несколько авантюрного склада, собиравшейся производить мыло из бананового масла) и облигации Королевства Югославия на сумму в 295 тысяч долларов. Когда стоимость фирмы «Kreuger and Toll» скатилась до нуля, вступил в действие эффект рычага, но на этот раз его геометрическая прогрессия работала в обратную сторону».

Помешательство на биржевых спекуляциях было всеобщим.

«Даже те, кто в иных ситуациях демонстрировал свой интерес к доктринам Фомы Аквинского, Прусту, психоанализу и психосоматической медицине, теперь говорили только об акциях «United Corporation», «United Founders» и «Steel». Лишь самые неисправимые оригиналы ничего не хотели слышать о рынке и по-прежнему интересовались вопросами самовнушения и коммунизма. В любой компании и раньше всегда находился человек, который со знанием дела рассуждал о покупке или продаже акций, но теперь к нему прислушивались словно к оракулу. В Нью-Йорке любая вечеринка, собиравшая интересных людей, была уже немыслима без брокера или консультанта по вопросам инвестиций, которые были в курсе текущих планов по организации пулов и синдикатов или слиянию фирм и могли подсказать выгодные возможности вложения денег. Они могли также проконсультировать своих друзей по вопросам инвестиций, а если порасспрашивать их как следует, то и поделиться подлинными или вымышленными секретами рынка. Теперь эти люди блистали даже в обществе известных художников, драматургов, поэтов и светских львиц. Их слова ценились на вес золота. Публика прислушивалась к ним с неподдельным вниманием в надежде почерпнуть ценные советы, которые помогут разбогатеть.

Так, например, какой-нибудь известный врач за обедом в кругу своих знакомых мог рассказывать о предстоящем сплите акций компании «Western Utility Investors» и о том, как это скажется на их стоимости. Ни сам врач, ни его слушатели понятия не имели, чем вызван предстоящий сплит, почему он должен вызвать повышение стоимости компании и располагает ли вообще «Western Utility» какой-нибудь стоимостью. Мудрость зачастую ассоциируется не с реальными фактами, а с авторитетным человеком, который излагает ее с уверенным видом.

Неумение распознать в советчике невежду было особенно характерно для женщин, которые все более быстрыми темпами пополняли ряды инвесторов. (Статья в апрельском номере «North American Review» рассказывала о том, что женщины становятся все более заметными фигурами в «самой захватывающей капиталистической игре, которая раньше была преимущественно мужским занятием» и что современная домохозяйка с тем же интересом читает про повышение курса акций «Wright Aero», что и про поступление в магазины свежей рыбы…» Автор высказывал предположение, что успехи, достигнутые в спекулятивной игре, будут сильно способствовать поднятию престижа женщин в обществе.) Правда, типичная женщина, читая про корпорацию «Steel», представляла себе не шахты, корабли, железные дороги, домны или мартеновские печи, а просто видела строчку в таблице, из которой следовало, что цена акций постоянно растет. И хотя она ничего не знала об этой компании, но говорила о ней как о старом знакомом. И никто бы не осмелился ей сказать, что она не разбирается в вопросах, которые пытается обсуждать. Всем нам свойственны вежливость, тактичность и стремление избегать неловких ситуаций. Если бы мы попытались разубедить ее, это все равно не дало бы никакого результата, а только вызвало бы в ней презрение к человеку, которому не хватает смелости и инициативы, чтобы понять, как легко можно достичь богатства. Раз уж она нашла путь к обогащению, то имеет на это такое же право, как и все остальные. Можно с достаточной долей уверенности предположить, что в 1929 году спекулянтов было меньше миллиона (возможно, даже значительно меньше). В первой половине 1929 года, когда общая молва приписывала американцам стадное чувство, заставляющее их, словно леммингов, толпами идти на биржу, количество всех сделок на марже в действительности увеличилось лишь чуть больше чем на 50 тысяч13. Самым поразительным в спекулятивном безумии 1929 года была не массовость участников, а то, что это явление затмило собой всю культуру.».

Но, разумеется, значительная часть того, что происходило на бирже в эти годы, было банальной аферой и грабежом.

«На протяжении 1929 года многие сотни наименований акций на Нью- йоркской фондовой бирже становились объектом сомнительных операций, в которых отчасти были замешаны и сами сотрудники биржи, и их партнеры. Природа этих махинаций могла быть самой различной, но обычно группа трейдеров объединяла свои ресурсы, чтобы вызвать ажиотажный спрос на какую-то конкретную акцию. Они выбирали из своей среды менеджера и договаривались не мешать друг другу в ходе предстоящей операции. Менеджер приобретал на совместные средства большой пакет акций, в том числе, возможно, и тех, которые были выпущены одним из участников. Такая крупная покупка приводила к повышению цен на акции и возбуждала интерес публики, следившей по всей стране за биржевыми сводками. Затем интерес еще больше подогревался активными покупками и продажами этих акций, что создавало впечатление, будто здесь происходит нечто экстраординарное. Все происходящее оживленно комментировалось брокерами и консультантами. Если все происходило, как задумано, то публика бросалась скупать эти акции, еще больше повышая на них цены. В этот момент менеджер пула продавал все акции, брал себе определенный процент за услуги, а оставшуюся выручку делил между участниками пула».

На самом деле все эти махинации мелких жуликов были рябью на волнах большой игры, которую вели настоящие акулы Уолл-Стрита. Менеджеры Морганов и Рокфеллеров стремились нажиться по полной. Ради этого они… играли против собственных банков и собственных акций.

«Альберт Уиггин, занимавший в разное время посты его президента, председателя правления и председателя совета директоров, был спекулянтом и биржевым игроком, но не ярко выраженным. Тем не менее в 1929 году и ранее он был замешан в ряде крупных махинаций. В 1929 году, возглавляя «Chase», Уиггин получил в качестве компенсации 275 тысяч долларов. Одновременно он был членом совета директоров пятидесяти девяти коммунальных, промышленных, страховых и других корпораций, где ему также платили немалые деньги. В частности, «Armour and Company» выплатила ему 40 тысяч долларов как члену финансового комитета. Кроме того, Уиггин получал по 20 тысяч долларов в год от «Brooklyn-Manhattan Transit Corporation». Еще по меньшей мере семь фирм платили ему от двух до пяти тысяч долларов в год4. Причиной этому были не только его знания, авторитет или чувства личной привязанности. Фирмы, платившие ему деньги, были, как правило, клиентами и крупными заемщиками банка. Однако самым примечательным побочным занятием Уиггина была целая россыпь принадлежавших ему фирм. Три из них представляли собой холдинговые компании, которые он сентиментально назвал именами своих дочерей. Еще три были зарегистрированы в Канаде. Это объяснялось отнюдь не сентиментальными соображениями. Там можно было экономить на налогах и не предоставлять информацию о своей деятельности американским властям.

Эти компании стали инструментом самых разнообразных биржевых операций. Весной 1929 года одна из них — «Shermar Corporation» — совместно с Гарри Синклером и Артуром Каттеном участвовала в грандиозном пуле с целью повышения курса акций «Sinclair Consolidated Oil Company». Даже в обстановке всеобщей терпимости, царившей в те дни, Синклер и Каттен показались известному банкиру слишком одиозными компаньонами. Тем не менее эта операция принесла компании «Sherman) прибыль на несуществующие инвестиции в размере 891 600,37 доллара.

Однако самой поразительной была операция Уиггина с акциями «Chase National Bank». Правильно выбрав время, «Shermar Corporation» в промежутке между 23 сентября и 4 ноября 1929 года осуществила короткую продажу 42 506 из имеющегося пакета акций. (Для тех, кому короткая продажа кажется непостижимой загадкой, поясним, что эти акции были взяты у банка в долг и проданы по весьма хорошей цене, которая существовала на тот момент. Сделано это было из расчета, что то же самое количество акций впоследствии будет куплено по более низкой цене и возвращено владельцу. Разница между ценами продажи и покупки, естественно, оставалась у «Shermar».) Время операции было действительно выбрано удачно, так как цены на акции вскоре рухнули. Затем 11 декабря 1929 года «Murlyn Corporation» — еще одна дочерняя компания Уигги- на — купила 42 506 акций «Chase», взяв для этих целей кредит в том же самом банке и у «Shermar Corporation» в размере 6 588 430 долларов. Акции были возвращены банку. Прибыль от этой махинации составила 4 008 538 долларов7. Излишне щепетильные люди могли бы посчитать, что эта прибыль должна принадлежать банку. Ведь, в конце концов, это были его акции, он предоставил средства для проведения операции, а Уиггин был одним из его руководителей. На деле же вся прибыль легла в карман Уиггина. При короткой продаже акций собственного банка весь интерес участников операции сводится к тому, чтобы акции потеряли в цене, а их учреждение понесло ущерб. Когда Уигги- ну указали на это обстоятельство, он вынужден был согласиться, что такую практику следует считать порочной».

Закончилось всё всеобщим крахом в октябре 1929 и затяжной всемирной Депрессией, которая в России аукнулась Голодомором и Террором, в Германии Гитлером и из которой Америка вышла только с военным экономическим бумом, состоявшимся на фоне разрушения Европы.

Какая тут мораль? Судя по событиям истории с доткомами, Энрон и ипотечным кризисом 2008 года, — морали тут никакой нет. Все выстраивавшиеся после Великой Депрессии предохранительные структуры были снесены в 1990-е годы и всё повторилось.

При социализме идиоты отдают команды идиотам, а при капитализме — наоборот.